「60歳からの仕事」を想定したシニア起業は「生きる希望」を持つことでもあります。

なぜなら「頑張る」ことの動機付けが明確になるからです。

但し、「がむしゃら」にやればいいというものでもありません。

マイペースに「ゆるっと」起業することが大事なんだと思います。とにかく無理しないことです。

シニア起業を失敗しないためにも、お金(税金)に関しては十分に理解を深めておきましょう。

税金のメリット

個との決定的な違い

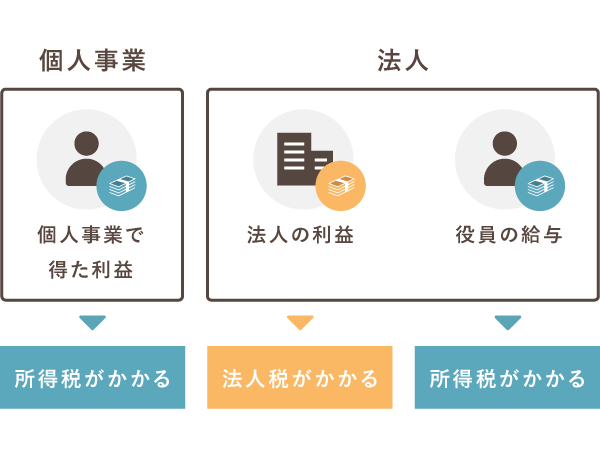

個人事業主が会社を設立することを「法人成り」といいますが、個人事業主の時と、法人成りした後では、税金はどのように変わるのでしょうか?その違いについて、具体的に見ていきます。

個人事業主の場合、売上から必要経費を差し引いた残り全部が自分の「所得」です。

でも、会社になると「会社のオーナーである自分が、社長である自分に給料を支払う」という特殊なかたちになります。

会社の場合、この「役員報酬」と呼ばれる給料のみが、社長個人の「所得」になります。

このように、個人と会社は別物として扱われるため、個人と会社では税金の計算方法に決定的な違いが出てきます。

一般的に、徴収される税金をなるべく安く抑えようと努力する行為は「節税」と呼ばれますが、税金のかかり方の違いにより、個人より法人のほうが節税メリットは大きくなる傾向があります。

では、具体的にみていきましょう。

給料を自分へ支払う

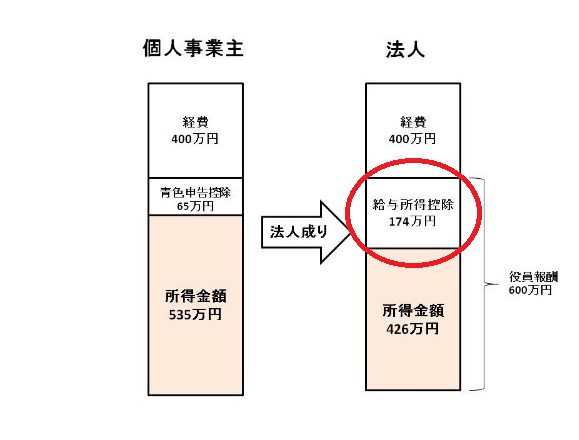

会社から給料をもらうサラリーマンには、一定額を必要経費にできる「給与所得控除」があります。

この所得控除が、法人の場合の、もっとも効果的な節税の材料のひとつです。

個人事業主の場合、収入となる「売上」から、必要経費(図では400万円)を差し引いた残りが「事業所得」として課税されます。

法人の場合は、この必要経費は会社の所得から差し引くことができ、しかも、役員報酬として支払われる給与所得に対して、一律にこの給与所得控除を差し引くことができるようになるため、この分がお得になります。

分け方で所得税は変わる

法人の場合、同じ収入でも役員報酬の分け方で所得税が変わってきます。

その理由は、「給与所得控除」と「所得税率」によるものですが、所得税は、収入が高くなるほど税金が高くなる、累進課税の構造となっているためです。

個人事業主時代に、ご主人の所得が600万円、必要経費として奥さまの専従者給与を月額20万円の年額240万円を計上していた場合を例に比べてみましょう。

個人事業主のとき

| 項目 | ご主人 | 奥さま | 合計 |

| 所得 (給料) | 600万円 | 240万円 | 840万円 |

| 所得税+住民税 +個人事業税 | 約140万円 | 約17万円 | 約157万円 |

法人にして、奥さまの給料は今までどおり

| 項目 | ご主人 | 奥さま | 合計 |

| 所得 (給料) | 600万円 | 240万円 | 840万円 |

| 所得税+住民税 +法人住民税 | 約82万円 | 約17万円 | 約99万円 |

税負担が、個人事業主時代と比べて

58万円も少ないですね (^.^)

法人にして、夫婦で折半にした場合

| 項目 | ご主人 | 奥さま | 合計 |

| 所得 (給料) | 420万円 | 420万円 | 840万円 |

| 所得税+住民税 +法人住民税 | 約47万円 | 約40万円 | 約87万円 |

税負担が、さらに12万円も少なくなりますね

家族従業者の労働力を適正に評価し、適正な給料を支払うようにすれば、事業主だけが給料が高い場合と比べて、節税することが可能になるということです。

見栄だけで、事業主だけの所得を高くすると損しますよ。

配偶者控除と扶養控除

個人事業主の場合、所得に関係なく、配偶者控除や扶養控除の対象とはなりませんが、法人成りしている場合は、別人格から給料をもらうことになるので、配偶者控除や扶養控除の対象から外れることはありません。

個人と会社の場合の配偶者控除と扶養控除を比較すると、

| 項目 | 個人 | 法人 | 条件 |

| 配偶者控除 | × | 〇 | 収入が150万円以下 |

| 配偶者特別控除 | × | 〇 | 収入が150万円を超え201万円未満の場合 |

| 扶養控除 | × | 〇 | 収入が103万円以下 |

| 給料の変更 | △ | 〇 | 個人は届出が必要 |

| 社会保険の扶養扱い | △ | × | 収入が130万円以上の場合は扶養扱い不可 |

| 家族本人の所得税 | 〇 | 〇 | 収入が103万円以下は非課税 |

法人は、条件内であれば控除対象から外れることがないメリットもありますが、家族の給料を変更しやすいため、給料を経費計上できる自由度も高いといえます。

消費税の免税

法人の場合、「資本金が1,000万円未満であれば、第1期と第2期の消費税は免除されます。

現在、消費税を支払っている個人事業主も、法人成りした場合は対象です。

赤字の繰越控除

個人事業主の場合、繰越損失は3年間持ち越すことができますが、法人になると繰越控除できる期間が9年間に延びます。

これは、過去の赤字を繰り越して、翌年以降の黒字と相殺できる制度ですが、その逆として、「青色欠損金の繰戻しによる還付」制度も、法人は利用可能です。

同族会社に対する規制緩和

同族会社とは?自分を含めて3人以下の株主で、出資の50%を占めるような会社のことです。

同族会社は意図的に税逃れをしやすいため、これを税法で監視・規制していますが、最近では、その縛りが緩くなってきています。

ここでの細かい話は省きますが、税制上の方向性としては、中小企業への「がんばりましょう」というエールのほうが勝ってきている状況といえます。

まとめ

法人のほうが自由度が高いことは理解できたと思いますが、理解が不十分のまま進めると、本末転倒に成り兼ねないので注意しましょう。

デメリットがあることも十分に理解しておくことが重要です。

最後まで読んで頂き、ありがとうございます!