「60歳からの仕事」を想定したシニア起業は「生きる希望」を持つことでもあります。

なぜなら「頑張る」ことの動機付けが明確になるからです。

但し、「がむしゃら」にやればいいというものでもありません。

マイペースに「ゆるっと」起業することが大事なんだと思います。とにかく無理しないことです。

シニア起業を失敗しないためにも、お金(経費)に関しても十分に理解を深めておきましょう。

経費のメリット

経費になるものは?

個人事業主が所得を得るために使ったお金を「必要経費」と呼びます。

一方、会社が所得を得るために使ったお金を、会計上は「経費」と呼び、その中で法人税の計算上、差し引くことのできる経費を、法人税法上「損金」といいます。

会社の経費は原則として、すべて事業活動のために支出されたものと見ることができますが、個人事業の活動は違います。服を買ったり、レジャーに行ったり、友達や家族と飲みに行ったりします。こうしたプライベートな「家事関連費」が、事業としての支出と交りながら一連の消費活動を行います。

一方、会社は、すべてのお金の動きが、すべて事業活動という前提があります。したがって、経費の範囲も自然と広がるため、上手に利用しましょう。

役員社宅にできる

個人事業主は、自宅兼事務所として利用しているときの家賃は、事務所としての業務に関わる部分のみを計算(按分)して経費申告できます。しかし、自宅としてプライベートな領域に関わる家賃は一切認められません。

法人の場合は、会社が住居を借り上げ、社宅として取り扱うことにより、その家賃の住宅部分のおおむね50%を経費とすることができるようになります。

社内規定で経費にできる

法人の場合、社内規定を作成すれば、業務に必要な経費の枠を広げることができます。

例えば、交通費や宿泊代は個人も法人も同じですが、法人の場合は旅費規程にあらかじめ定義しておけば、出張手当を経費にすることもできます。

慶弔規定も同様です。見舞金や出産祝いや結婚祝いなど、プライベートな支出でも遠慮なく経費扱いにすることが可能です。

車を経費にできる

個人事業主時代にも使用していた営業車両。法人成りすれば、全額を経費計上できるようになります。なぜなら、会社で使用する車は、プライベートで使用することを想定していないからです。ちなみに新車の場合、小型車は4年、大型車は5年、それ以外は6年をかけて、減価償却として経費処理します。

生命保険を経費にできる

生命保険は、プライベートな意味合いが強いため、事業所得の経費とはみなされませんが、法人の場合は、条件を満たせば経費計上が可能です。

法人であれば、社長に対する保険で、契約者と受取人が会社であることと、定期保険のような掛捨て型であれば条件を満たします。

退職金を経費にできる

個人事業では退職金は経費になりませんが、法人は経費計上可能です。

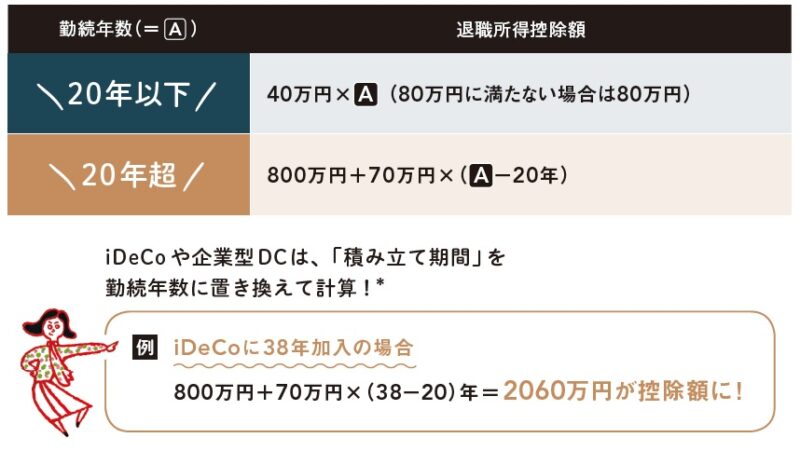

しかも、給与に「給与所得控除」があるように、退職金にも「退職所得控除」という、収入から差し引くことができる特別な控除が認められています。

毎月の給料を減らしてでも、退職金として会社で貯蓄したほうが、節税効果は大きいといえます。

接待交際費

資本金1億円以下の会社であれば、年間800万円までは、損金算入可能です。

個人事業主の場合は、必要経費と認められれば全額を損金算入可能ですが、個人的な支出である「家事費」なのか「必要経費」なのかの区別が難しいため、全てを経費にするのは至難の業といえます。

経営セーフティ共済の活用

「経営セーフティ共済」と「小規模企業共済」は、どちらも中小企業向けの国の共済制度です。

経営セーフティ共済は、取引先が倒産したときに、無担保、無保証人、無利子で借り入れることができる制度です。解約する時期を上手く活用すれば退職金代わりにできます。

小規模企業共済は、経営者自身の退職金制度で、使い方によっては生命保険と同じ役割を果たします。

まとめ

冒頭にも書いたように、「60歳からの仕事」を想定したシニア起業は「生きる希望」を持つことでもあります。但し、シニア起業は失敗するわけにはいきません。

お金(経費)に関しても十分に理解を深めてから行動しましょう。

法人格の特性上、上手に活用すれば経費の範囲は広く適用できるのですから。

最後まで読んで頂き、ありがとうございます!