銀行がお金を貸す行為は『信用創造』と呼ばれています。

『信用創造』をググると、こんな感じです。

信用創造とは、一般的に銀行が返済能力のある企業等の資金需要に応じて、借り手の預金口座に貸出金相当額を記述し、預金通貨を生み出すことを指す。このとき、預金から貸出しを行うことはなく、銀行が保有する原資を必要とすることもない。また逆に借り手の返済により預金通貨は消滅することになる。

出典:Wikipedia

通貨を生み出すのに原資を必要としない?借り手の返済により通貨は消滅する?一般庶民からすると「はぁ~?」、「どういうこと?」という感じですよね。。💦

この『信用創造』というものが混乱の元になっているのは間違いなさそうです。

その仕組みを理解するためには、金本位制についても理解しておくべきでしょう。

本記事を読むことで『信用創造』というものが何か?ということを理解でき、かつ、今の経済システムが末期症状にあるということに気付けます。

金本位制

金本位制とは、1816年に英国で始まった金を通貨の価値基準とする制度のことです。

中央銀行が発行した紙幣と同額の金を保有し、いつでも相互に交換することが保証された制度です。

逆に言うと、保有している金の量以上の通貨は発行できないということです。

現物として価値がある「金」を担保としているのでわかりやすいですよね。

当時の英国は広大な植民地を有しており「世界の工場」として国際収支が安定していました。金保有量に余裕のある国々が次々に金本位制を導入したことで国際金本位制が確立します。そして、1897年には日清戦争で得た賠償金をもとに日本でも金本位制が導入されたのです。

金本位制と戦争

第一次世界大戦

金本位制は1914年の第一次世界大戦勃発により一時停止されました。

なぜかというと、英国をはじめとするヨーロッパ諸国は、米国からの武器輸入で金が流出し、金本位制を維持できなくなったのです。これにより金の輸出は禁じられます。

再建金本位制

第一次世界大戦が終結し復興が進むにつれ、各国は金本位制に復帰し始めます。

まずアメリカが1919年に金輸出を再開し、イギリスも1925年に金本位制に復帰したことで「再建金本位制」が始まりました。

金ドル本位制

世界恐慌

しかし、実態経済に合わない戦前の交換比率を採用したイギリスでは貿易収支が悪化していきます。

その一方で資金が集中したアメリカは好況に沸き株式市場が暴走します。

そして、経済不安の高まりから米国の株価は大暴落(1929年)し、「世界恐慌」の引き金となります。この大恐慌で、ほとんどの国が輸出するために通貨価値を切り下げるしかなくなってしまい、金本位制を維持できなくなったのです。

英国は1931年に金本位制を離脱します。その他の国々も追随します。こうして再建金本位制も崩壊しました。紙幣は金の裏付けを失いました。

第二次世界大戦

その後、各国が自国産業に有利になるよう通貨価値の切り下げに躍起になったことで他国通貨への信用が失われていきます。

国内資源や植民地を有する国々は、独自の経済圏を作って生き残りを図りますが、このことで世界貿易は大幅に縮小し、最終的に世界は第二次世界大戦へと突入します。

でも、なぜ戦争になるの?という疑問がわきますよね。

他国通貨の信用が低くなってくると、よくわからない国(当時の日本など)との貿易は避けようとします。ここで出てくるのが「ブロック経済」です。ブロック経済とは、共通通貨を使う「自国と植民地の間だけ」で行われる排他的な貿易体制のことであり、当時、植民地を持たない日本(円)やドイツ(マルク)が、「持てるブロック」である英国、米国、仏国とぶつかるのは経済的視点から見たら必然だったと思われます。

金ドル本位制

1944年、通貨価値の切り下げ競争が大戦をもたらしたことへの反省から、連合国の代表は「金ドル本位制」といわれる国際通貨体制を整えます。これによって、米ドルに金1オンス=35ドルの固定レートでの金との交換が義務付けられることになります。

米ドル以外は金との交換が不可ですが、米ドルとは固定レートで交換されることになり、円は1ドル360円に固定されました。

ニクソン・ショック

1971年に米国のニクソン大統領は、自国の競争力回復のための経済政策の一環として金とドルの交換停止を発表します。

これはニクソン・ショックと呼ばれ、金とドルの交換を前提とした金ドル本位制はこれをもって崩壊します。

この出来事をきっかけに固定相場制は終わり、主要通貨は現在の変動相場制へと移行するのです。

金の価値という裏付けを失った米ドルは、他の通貨と同様に国際的な信用の度合いによって価値が変わる「信用通貨」のひとつに過ぎない通貨となったわけですが、それ以後も米国は圧倒的な経済力や軍事力を後ろ盾として、米ドルを国際決済通貨すなわち基軸通貨として君臨させ続けます。

でも、近年は見てのとおり米国の国力(信用)は大きく衰退してきていますよね? この流れ、ヤバイと思いませんか?

ここまでは通貨制度の話しでした。

ここで質問です。これからの「信用ある貨幣」はなんだと思いますか?

それは、テクノロジーが解決してくれることでしょう。(参考記事↓)

信用創造とは?

冒頭に書いたように、銀行がお金を貸す行為は『信用創造』と呼ばれています。

信用創造には2種類あります。

信用創造の理解

貸出の場合

まず、信用創造がどのように行なわれるかだが、普通は預金ないし現金(マネタリーベース)を元手に銀行が貸出を実行することで信用創造がスタートすると考えられている。しかし実際には、MMTが主張するように、「銀行が貸出を実行すると、直ちに同額の預金が生れる」のであり、事前に預金や現金を用意することは必要でない。一般の人には不思議に思われるかも知れないが、銀行員なら貸出とは「借り手の預金口座に貸出額に等しい預金を書き込む」ことに他ならないことを知っている筈だ。

出典:東京財団政策研究所 > 経済・財政、環境・資源・エネルギー > MMT派の信用創造理解:その貢献と限界

つまり、信用創造とは、まさにお金を作り出すことであり、市場への通貨供給そのものなのです。

言い換えると、銀行預金が増えるためには、誰かの借入金が増えることが必要だということです。

逆に借入金が減れば、銀行預金は減ることになります。

まさに「目から鱗」じゃ、あ~りませんか?💦

国債購入の場合

銀行が国債を購入した段階では、①銀行の資産サイドで国債が増える一方、支払いに使った日銀当座預金が同額減少するため、家計や企業からの預金に変化はなく、信用創造は発生しない。しかし、政府が国債発行で調達した資金を使うと、②その代金は家計や企業の預金の流入するため、(銀行部門全体としては)同額の日銀当座預金が増える。この2段階を通じてみると、銀行のB/Sの資産サイドでは国債保有が増加し、負債サイドでは家計や企業の預金が増加するという形で、貸出の場合と同様に信用創造が行なわれることになる。

出典:東京財団政策研究所 > 経済・財政、環境・資源・エネルギー > MMT派の信用創造理解:その貢献と限界

国債は政府の借金ともいえるので、考え方は前者と同じですね

銀行預金を増やすために必要なこと

信用創造の本質を理解することでわかったことは、前述したように「銀行預金を増やすためには誰かの借入金が増えることが必要ということ」です。逆に借入金が減れば銀行預金は減ることになります。

つまり、借入金がどんどん増えるように需要を拡大させないと経済は回りません。

バブル崩壊後、ずっと政府は逆のことをやっているように見えませんか?

もちろん、デフレから脱却出来ない理由にはいろんな要因があると思いますが、『信用創造』は、我々一般庶民を貶めるためには、あまり理解されたくないアイテムのひとつと言えるでしょうね。。💦

『闇の根っこにあるもの』をもっと知りたい方はこちらもどうぞ。

まとめ

本記事では『信用創造』を取り上げました。「近代資本主義は衰退している」ともいいます。

今こそ、貿易中心の経済から内需型経済への転換が必要なのかもしれません。

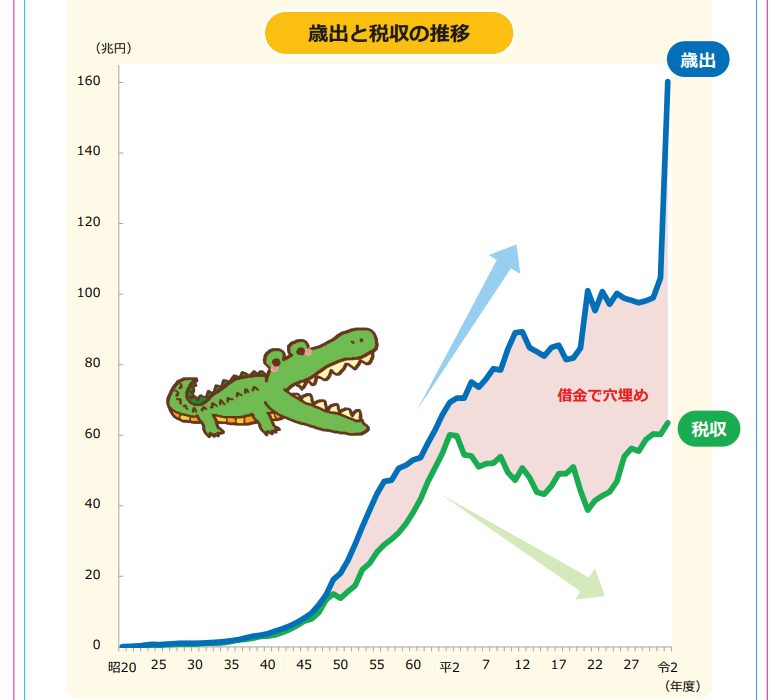

財政に関する謎アイテムは、『ワニの口』など、他にもいろいろありますので追々取り上げていく予定です。

わざわざ、学習教材まで作ってこの国の財政危機を煽っている状況が、もしも「大嘘」だとしたら、その罪は計り知れないですよね。💦

最後まで読んで頂き、ありがとうございます!

なぜ、金本位制を前フリにしたかというと、「信用創造」というトリックは、「金本位制」という信用を担保にすると使えなくなるためです。💦